- 仮想通貨取引における所得は確定申告が必要なの?

- どのような仮想通貨の取引時に税金が発生するの?

- 仮想通貨に関しては確定申告しなくてもバレないのでは?

このような悩みをお持ちではないでしょうか。

仮想通貨取引においても年間利益が20万円を超える場合は、確定申告が必要です。

無申告でいると税務署からペナルティを課せられる可能性があるため、条件を満たしている人は必ず申告するようにしましょう。

この記事では、仮想通貨における確定申告の必要性や、その具体的なやり方、計算方法などに関してはじめての方にも分かりやすく解説しています。

最後まで読んでいただくことで、仮想通貨に関する税金や確定申告の悩みを解消することができるはずです。

(注:本記事のリンクにはアフィリエイト広告が含まれます。)

1.仮想通貨(暗号資産)の所得は確定申告が必要

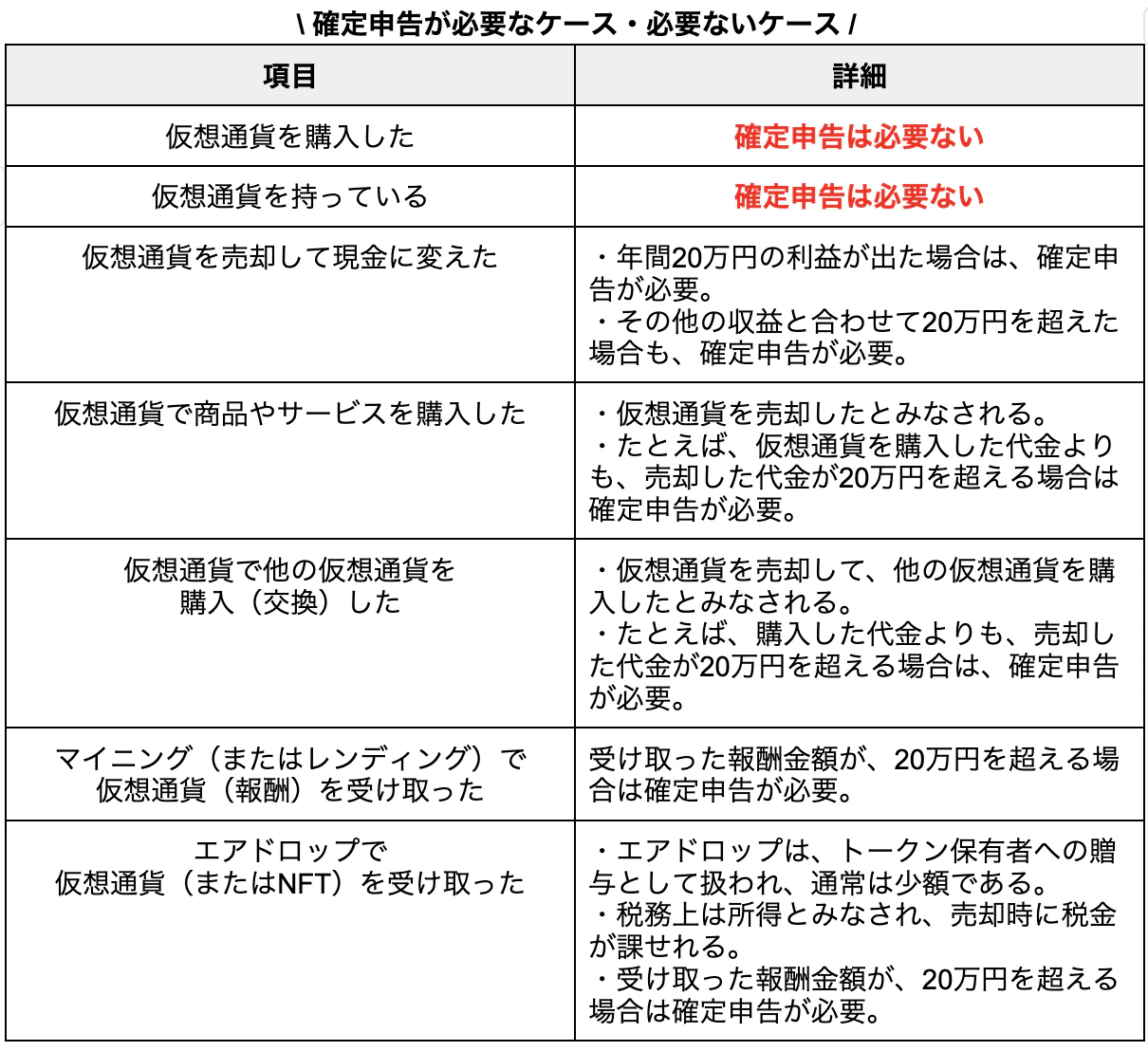

仮想通貨取引による利益は「雑所得」として扱われ、年間20万円を超える利益がある場合、確定申告が必要になります。

仮想通貨を売却したり、他の仮想通貨と交換したり、商品やサービスの支払いに使用した場合にも適用されます。

その上、仮想通貨で得られた所得は、給与所得などと合算して計算される「総所得金額」の変動に応じて変動する、「累進課税制度」が適応される点にも注意が必要です。

累進課税制度では、所得に応じて5%〜45%の税金が課税されます。

※参照:所得税の税率|国税庁

2.仮想通貨(暗号資産)取引で税金が発生する条件

仮想通貨取引において税金が発生する主な条件は、大きく分けて3つです。

- 仮想通貨の売却した

- 仮想通貨を決済利用した

- 他の仮想通貨への交換した

これらの取引が発生した場合、利益に対して税金が課されます。

ここでは、項目ごとに税金がどのように発生し、どのように計算されるのかを詳しく解説します。

2-1.仮想通貨を売却した

仮想通貨を売却して利益が発生した場合、その利益は「雑所得」として課税されます。

売却による利益は、売却価格から購入価格を差し引いた金額です。

たとえば、1ビットコインを100万円で購入し、後に150万円で売却した場合、50万円の利益が発生し、利益金額に対して税金が課されます。

2-2.仮想通貨で決済を行なった

仮想通貨を使用して商品やサービスの決済を行った場合も、税金が発生する可能性があります。

この場合、利益は仮想通貨の決済時の市場価値と購入時の価格の差額として計算されます。

たとえば、購入時に10万円だったビットコインが、決済時に15万円の価値がある場合、5万円の利益が発生し、税金の対象です。

2-3.仮想通貨を他の仮想通貨取引に利用した

仮想通貨を他の仮想通貨と交換する場合、その取引によって生じた利益に対しても税金が課されます。

たとえば、ビットコインを購入時の価格より高い価格でイーサリアムに交換した場合、その差額が利益となり、税金の対象となります。

仮想通貨取引に慣れていない初心者の中には、「仮想通貨間の取引では税金は発生しない」という、間違った認識を持っている人が意外に多いです。

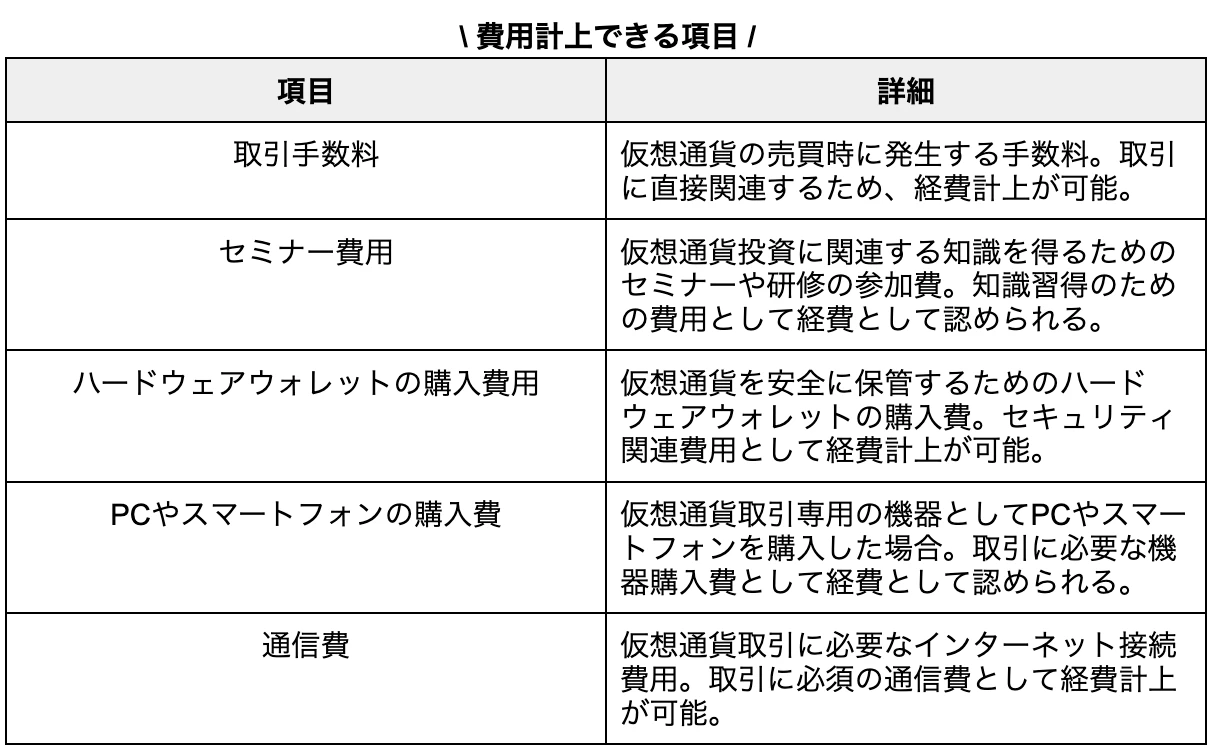

3.仮想通貨(暗号資産)の経費として認められる費用

仮想通貨取引において、特定の費用は税務上の経費として認められます。

経費は、取引に直接関連するものであれば、税金計算時に控除することが可能です。

次の表は、仮想通貨取引に関連する経費の種類と、税務処理される方法について詳しく説明したものです。

これらの経費は、仮想通貨取引における税金の計算時に控除することができ、税負担を軽減する効果があります。

ただし、経費計上には適切な証拠の保持が必要であり、個々の経費が取引に直接関連していることを証明できる必要があります。

また、経費計上のルールは税法の変更により変わる可能性があるため、最新の税法情報を確認するようにしましょう。

※参照:暗号資産等に関する税務上の取扱いについて(FAQ)|国税庁

4.仮想通貨(暗号資産)の所得にかかる税金の計算方法

仮想通貨における税金の計算には、「移動平均法」と「総平均法」という2つの主要な方法が存在します。

ここでは、それぞれの具体的な計算のやり方に関して、初心者にも分かりやすく解説していきます。

4-1.移動平均法:購入したらその都度計算する

移動平均法は、仮想通貨の売却や使用のたびに、その時点までに購入した仮想通貨の平均取得価格を計算し、所得を算出する方法です。

この方法は、購入のたびに価格が異なる仮想通貨に適しており、各取引ごとに所得を正確に計算したい場合におすすめです。

<計算方法の例>

- 仮想通貨Aを1単位1,000円で購入

- 後日、仮想通貨Aを追加で1単位1,500円で購入

- さらに後日、仮想通貨Aを1単位2,000円で売却

この場合、最初の2回の購入で平均取得価格は、

(1,000円+1,500円)÷ 2 = 1,250円となります。

したがって、売却時の所得は、

2,000円 − 1,250円 = 750円と計算されます。

4-2.総平均法:1年分をまとめて計算する

総平均法では、年間の仮想通貨の全取引における平均取得価格を基に、所得を計算します。

頻繁な取引がある場合や、より簡単な計算のやり方の方が良いと考えている場合におすすめです。

<計算方法の例>

- 年間にわたり仮想通貨Aを3単位購入、価格はそれぞれ1,000円、1,500円、1,800円

- 同年に仮想通貨Aを2単位2,000円で売却

この場合、年間の平均取得価格は、

(1,000円 + 1,500円 + 1,800円)÷ 3 = 1,433円となります。

売却時の所得は、

2,000円 − 1,433円 = 567円と計算され、2単位売却したので

567円 × 2 = 1,134円

が年間の所得となります。

5.仮想通貨(暗号資産)の税金計算ツールおすすめ3選

仮想通貨の取引における税金計算は、複雑で手間がかかる作業です。

しかし、幸いなことに税金計算を簡素化し、正確な計算を助けるツールがいくつかあります。

ここでは、特におすすめの「クリプタクト」、「ジータックス」、「クリプトリンク」の3つのツールをご紹介します。

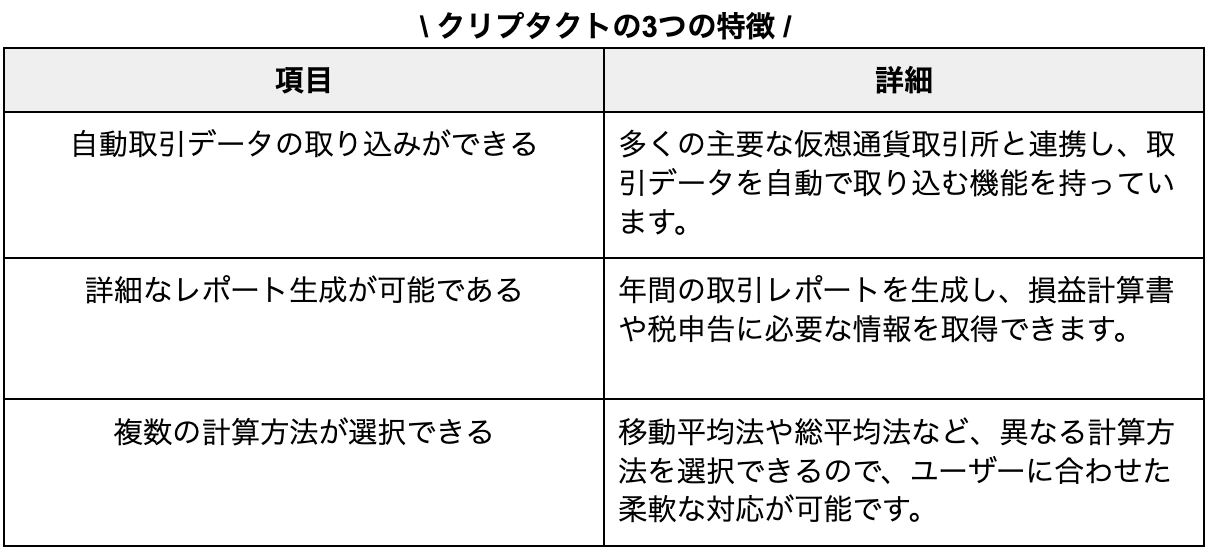

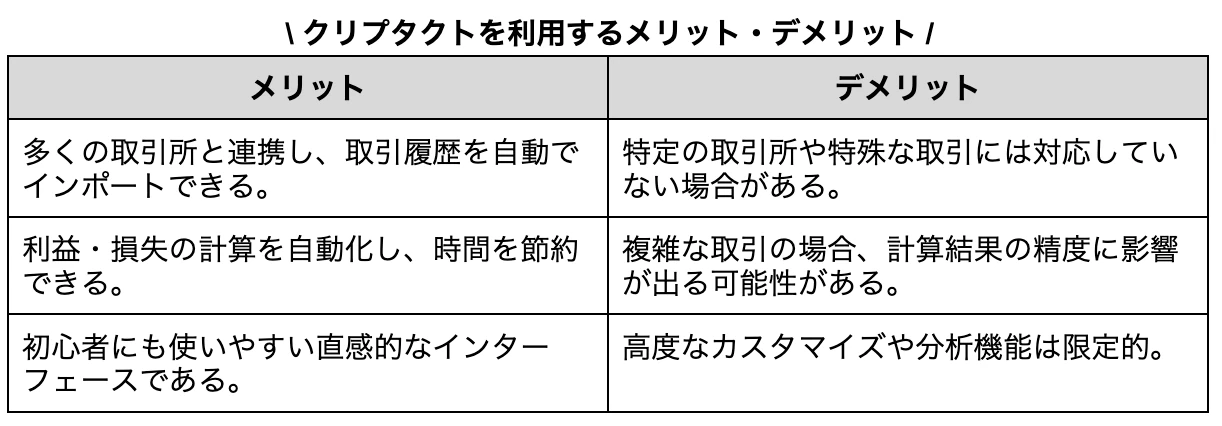

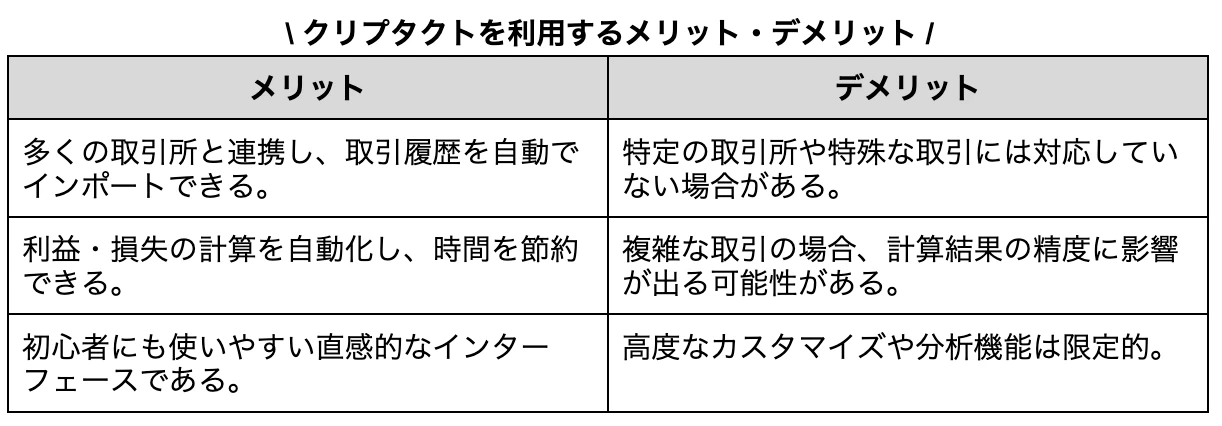

5-1.クリプタクト(Cryptact)

※出典:クリプタクト公式サイト

クリプタクトは、ユーザーフレンドリーなインターフェースと高度な機能を兼ね備えた、仮想通貨の税金計算ツールです。

利用方法は、まずアカウントを作成し、取引所から取引履歴をインポートするだけです。

その後、ツールが自動的に計算を行い、必要なレポートを作成します。

<< クリプタクトの無料デモを試してみる >>

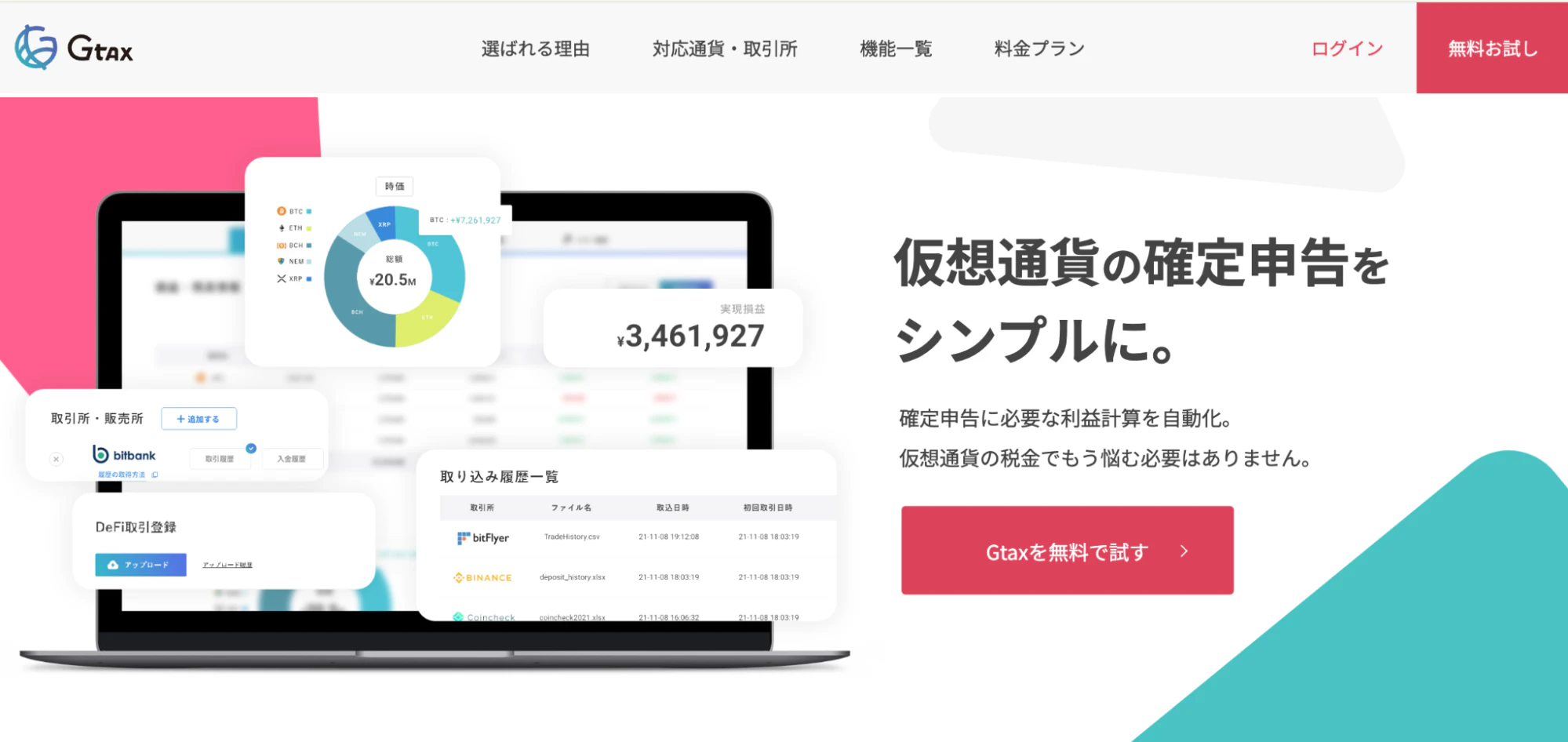

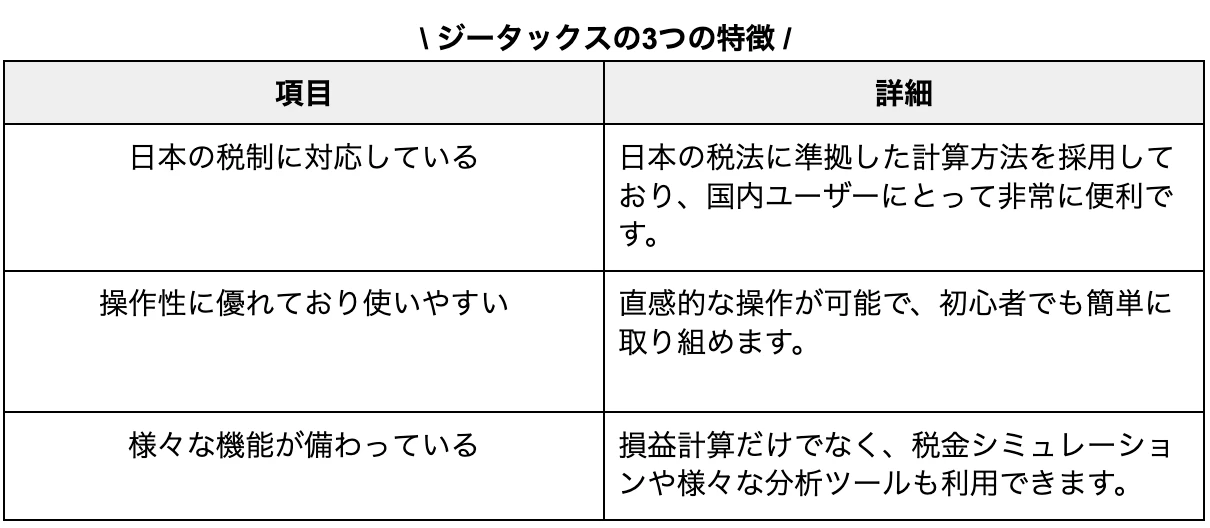

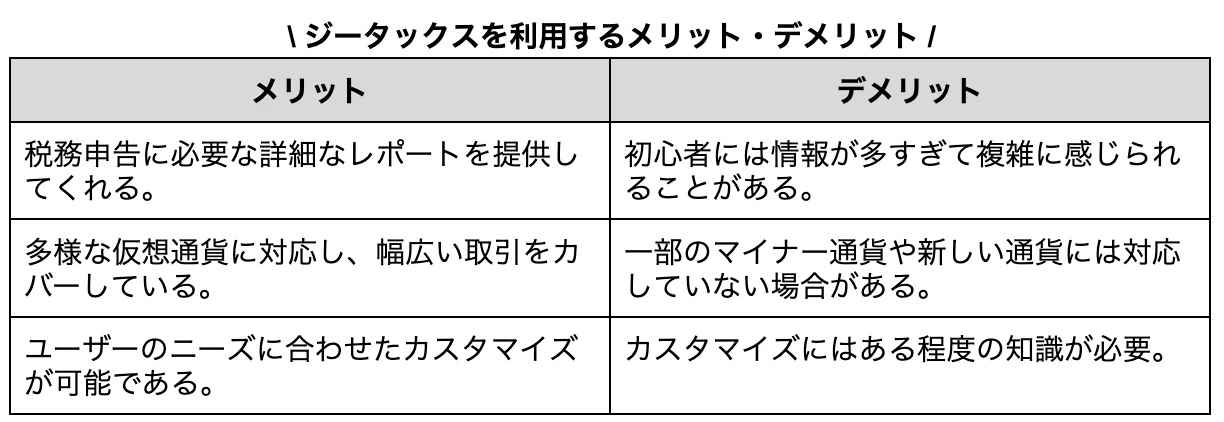

5-2.ジータックス(Gtax)

※出典:ジータックス公式サイト

ジータックスは、特に日本のユーザー向けに設計された仮想通貨税金計算ツールです。

その特徴は次のとおりです。

ジータックスを利用する場合、アカウント作成と取引履歴のインポートが必要です。

日本の税法に精通した計算が可能な点が、大きなメリットだといえるでしょう。

<< ジータックスを無料で試す >>

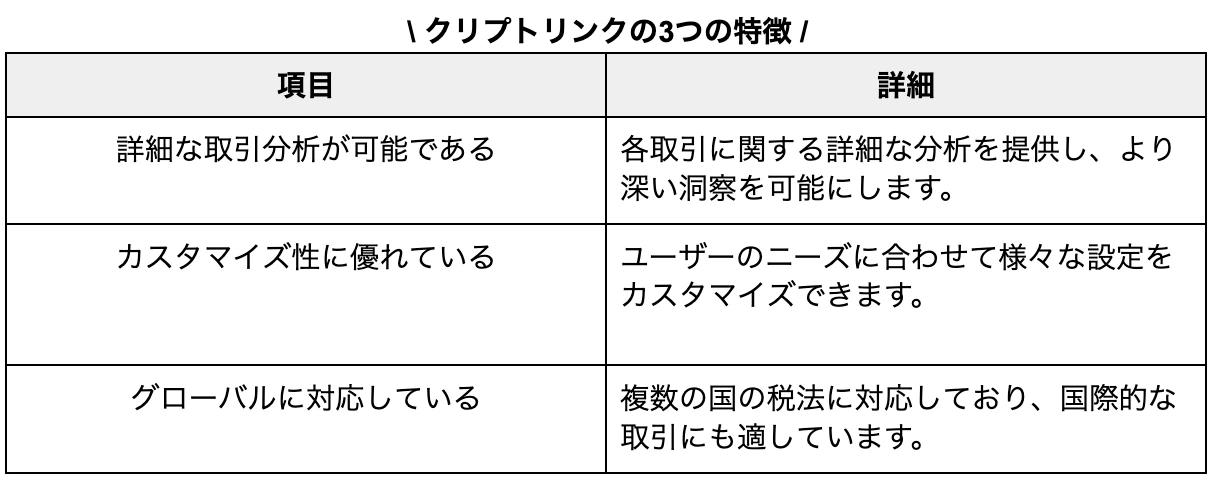

5-3.クリプトリンク(CryptoLinC)

※出典:クリプトリンク公式サイト

クリプトリンクは、高度な分析機能とカスタマイズ性を持つ税金計算ツールです。

その主な特徴は次の通りです。

クリプトリンクの利用方法は他のツールと同様で、アカウント作成後に取引データをインポートすることで、様々なレポートを作成できます。

<< クリプトリンクを無料ではじめる >>

6.仮想通貨(暗号資産)の確定申告の流れ・やり方

仮想通貨取引から得た利益には、適切な確定申告が必要です。

確定申告のやり方は、人によっては複雑に感じるかもしれませんが、一つずつ丁寧に進めれば、スムーズに完了させることができます。

ここでは、確定申告の基本的な流れと具体的なやり方を、わかりやすく解説します。

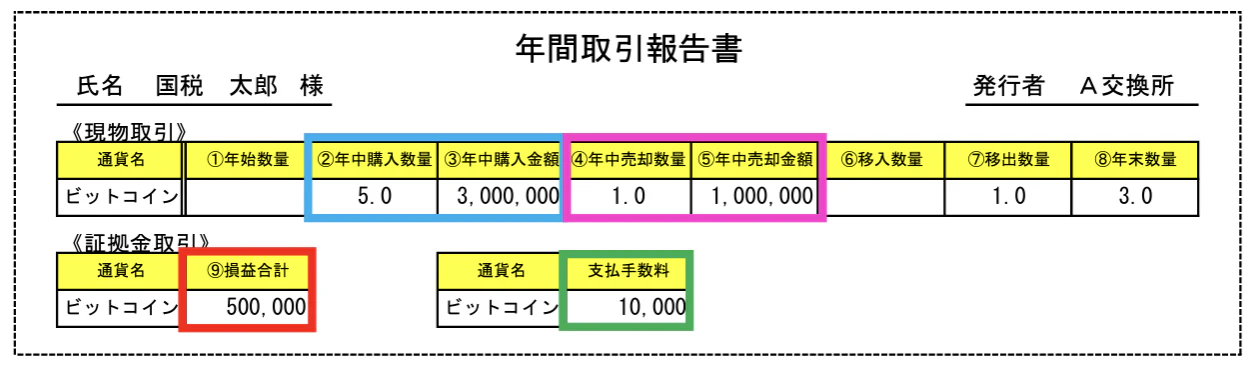

6-1.年間取引報告書を取引所から受け取る

※出典:年間取引報告書サンプル|国税庁

まずは、仮想通貨取引所から「年間取引報告書」を受け取ります。

報告書には、1年間の取引の詳細が記載されており、確定申告の基礎データとなります。

取引所によっては、オンラインで簡単にダウンロードできる場合もありますので、一度ご利用されている取引所の公式サイトで確認してみてください。

※Coincheckをお使いの方は、こちらからダウンロードできます。

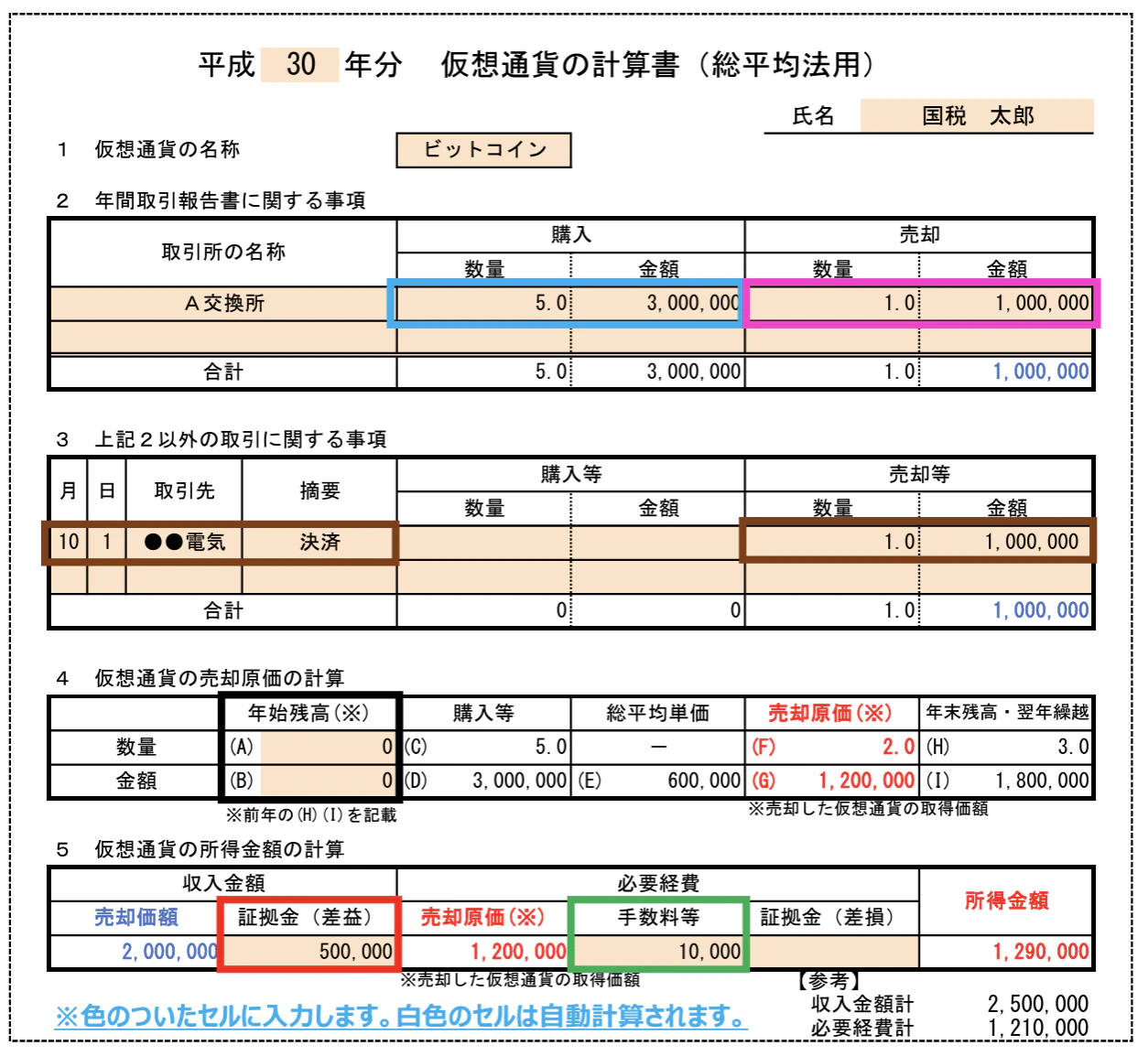

6-2.仮想通貨の計算書を作成する

※出典:仮想通貨の計算書(総平均法)サンプル|国税庁

次に、受け取った取引報告書を基に、仮想通貨の計算書を作成します。

売却時の価額と取得時の価額を比較し、年間の利益または損失を計算します。

計算方法には「移動平均法」と「総平均法」があり、あなたがやりやすい方を選択して計算するようにしましょう。

※「仮想通貨の計算書テンプレート」は、国税庁の公式サイトからダウンロードできます。

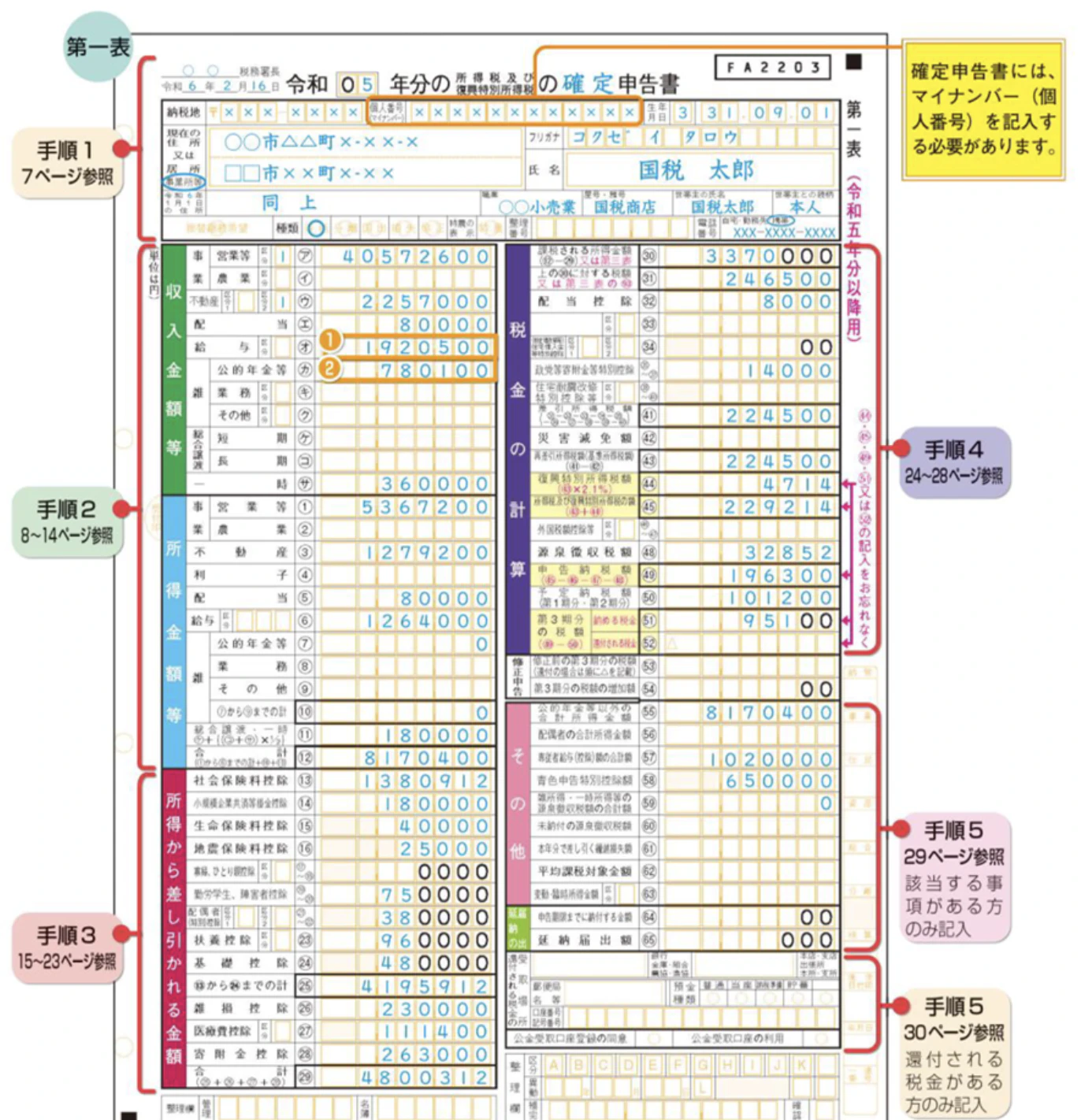

6-3.確定申告書に②の内容を記載する

※出典:確定申告書サンプル|国税庁

計算書が完成したら、その内容を確定申告書に記載します。確定申告書は、国税庁の公式サイトからダウンロードできます。

計算書の数字を正確に転記し、他の必要情報を記入してください。

6-4.確定申告書を税務署に提出する

確定申告書が完成したら、最寄りの税務署に提出します。

提出は郵送またはe-Tax(電子申告)を利用して行うことができます。

提出期限は通常、翌年の2月16日から3月15日までですが、期限をご自身でも再度確認しておきましょう。

6-5.所得税を支払う

最後に、確定申告に基づいて計算された所得税を支払います。

税金は、通常、確定申告書の提出後に納付書が送られてくるので、それを使って指定された金融機関やコンビニエンスストアで支払いを行います。

\ はじめての確定申告に役立つ情報サイト一覧 /

7.仮想通貨(暗号資産)の確定申告における注意点

仮想通貨取引における確定申告は、単に手続きを完了させるだけではなく、いくつかの重要な注意点を理解した上で、適切に対応する必要があります。

特に、次の3つのポイントに関しては、十分理解した上で確定申告の手続きを行うようにしましょう。

- ペナルティのリスク

- NFT取引の税務上の扱い

- 損益通算の可否

これらのポイントを押さえておくことで、余計なトラブルを避け、スムーズな確定申告を行うことができます。

7-1.確定申告をしないとペナルティが課せられる

仮想通貨取引から利益が出た場合、確定申告を怠ると重大なペナルティが課せられる可能性があります。

これには「無申告加算税」や「過少申告加算税」が含まれ、場合によっては高額な罰金を支払うことになるかもしれません。

万が一、意図的に申告を避けた場合、税務当局からの厳しい処罰が下されることがあります。

確定申告の必要性がある方は、必ず期限内に正確な申告を行うようにしましょう。

※参照

7-2.NFTに関する税務上の扱い

最近注目を集めているNFT(ノンファンジブルトークン)も、税務上の扱いに注意が必要です。

NFTの売買による利益は、仮想通貨と同様に確定申告の対象です。仮想通貨と同様に「雑所得(又は事業所得)」に区分されます。

ただし、NFTは仮想通貨とは異なる扱いを受けることがあり、税務上の取り扱いがとても複雑です。

NFT取引を行った場合は、その詳細を正確に把握し、適切に申告するようにしましょう。

※参照

7-3.損益通算できない

仮想通貨取引においては、「損益通算(※)」ができない点にも注意が必要です。

つまり、仮想通貨取引で発生した損失を、他の所得と相殺することはできません。

仮想通貨による所得が雑所得として分類されるためであり、他の所得区分とは異なる扱いを受けるからです。

損失が出た場合でも、他の所得との相殺はできず、利益があった場合のみ税金が発生することを理解しておきましょう。

※損益計算とは?

「損益通算」とは、投資活動における利益(益金)と損失(損金)を相殺することを指します。

具体的には、一定の期間内(通常は1年間)において、投資から得た利益と損失を合算し、全体としての純利益または純損失を計算します。

たとえば、あなたが仮想通貨投資で50万円の利益を得たが、別の投資で30万円の損失を出した場合、通算すると、純利益は20万円(50万円 - 30万円)です。

この純利益(20万円)に対して税金が計算されます。

8.仮想通貨(暗号資産)の確定申告書を作成する方法

ここでは、確定申告書を作成するための3つの方法を詳しく解説します。

8-1.クラウド会計ソフトを活用する

クラウド会計ソフトの利用は、特に初心者や忙しい方におすすめの方法です。

クラウド会計ソフトは、取引データのインポート、利益計算、確定申告書の自動作成などをサポートし、時間と労力を大幅に節約できます。

また、計算ミスのリスクを減らし、税務知識が少ない方でも安心して利用できる点が大きなメリットです。

クラウド会計ソフトを選ぶ際には、セキュリティ面の安全性やサービスの使いやすさなどを考慮して選ぶようにしましょう。

おすすめのクラウド会計ソフト

8-2.税理士に依頼する

税理士に確定申告を依頼する方法は、特に複雑な取引を行った方や、税務に関する知識に自信がない方に適しています。

税理士は税金や経理などの専門的な知識を持っており、あなたの状況に合わせた最適な確定申告書を行ってくれます。

税務調査などのリスクがある場合には、その対応もサポートしてくれるでしょう。

ただし、税理士に依頼する場合は他の方法と比較して余計に費用がかかるため、事前に料金体系を確認し、予算内で最適なサービスを選ぶことが大切です。

8-3.自分で計算する

自分で確定申告書を作成する方法は、税務に関する知識がある方や、少額の取引しか行っていない方に適しています。

自分で計算する最大の利点は、費用がかからないことです。

デメリットとしては、計算ミスや申告漏れのリスクがあり、税法の変更にも自身で対応する必要があります。

自分で申告を行う場合は、国税庁の公式サイトや関連書籍を参考にし、正確な申告を心がけましょう。

9.仮想通貨(暗号資産)の確定申告に関するよくある質問

ここでは、仮想通貨に関する税金の抜け道、税金のリスク、申告漏れの可能性、自己申告の難易度など、よくある質問に対する回答をご紹介します。

9-1.仮想通貨に関する税金の抜け道はありますか?

仮想通貨取引における「税金の抜け道」を探すことは、リスクが高くおすすめできません。

税法を遵守し、正しく申告することが最も大切です。

節税対策としては、合法的な方法(たとえば、経費の適切な計上)を利用することが可能ですが、違法な方法で税金を逃れる行為は重大な法的責任を伴います。

9-2.仮想通貨は税金がヤバイって本当ですか?

「税金がヤバイ」という表現は、仮想通貨取引による利益に高い税率が適用されることを指していることが多いです。

仮想通貨の利益は雑所得に分類され、最大で45%の所得税率が適用される場合があります。

そのため、高額の利益が出た場合、税金負担が大きくなる可能性があります。

9-3.仮想通貨の税金は申告しなくてもバレませんか?

仮想通貨取引に関する税金は、申告しないと「バレない」と考えるのは非常に危険です。

税務当局は取引所との情報共有や独自の調査手段を持っており、申告漏れが発覚する可能性は高いです。

申告漏れが発覚した場合、追徴税金やペナルティが課せられるリスクがあります。

9-4.仮想通貨の確定申告を自分で行うのは難しいですか?

仮想通貨の確定申告を自分で行うことは、基本的な税務知識があれば可能です。

しかし、取引が複雑であったり、高額の取引があったりする場合、自己申告は難易度が高くなります。

その場合、クラウド会計ソフトの利用や税理士への依頼を検討することをおすすめします。

初心者の方は、国税庁の公式サイトや関連書籍を参照し、正確な申告を心がけることが大切です。

へいきょ

へいきょ Taku

Taku モリ

モリ Melo.

Melo. MASA

MASA KENNY

KENNY localweb3運営

localweb3運営